稅務專題:海外所得計算方式

海外所得計算方式

特殊情況:99年以前的投資

長期投資最划算的報稅法

海外實際所得計算方式

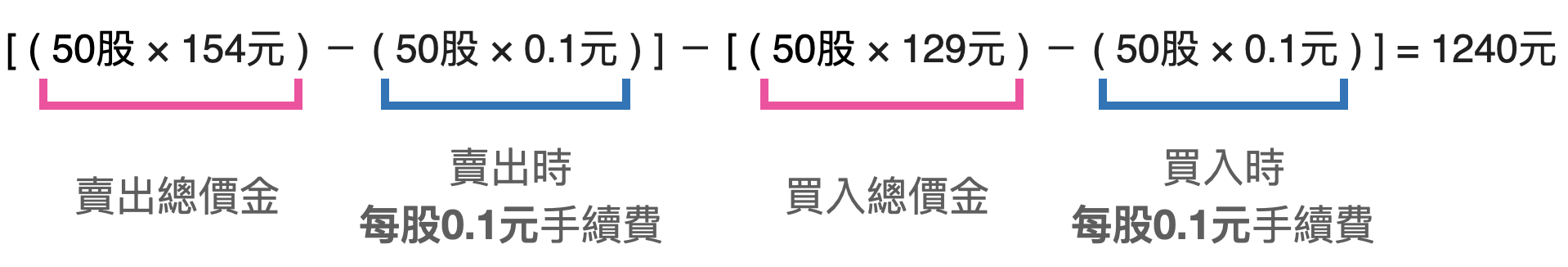

計算海外所得的基本公式,是以實際給付金額(賣出價)減去原始取得成本及必要費用,餘額即為所得。

舉例:

小明使用兆豐證券複委託帳戶採「美股每股」計算手續費的方式, 於112年1月6日買入美股 – 蘋果(AAPL)100股,每股129元,於112年2月3日賣出50股,每股154元,這筆投資的海外所得如何計算?

特殊情況:99年以前的投資

海外所得開始計入基本稅額的起始日是99年1月1日之後,然而台灣有非常多的投資大眾早在此之前就經常的進行海外投資,面對投入日期在99年以前的海外投資,在計算個人海外所得時會有哪些不同之處呢?

依照現行辦法,若該有價證券實際取得日在98年12月31日前,得以該日(98年12月31日)之收盤價作為該有價證券之申購成本,也就是說該有價證券自取得日至98年12月31日之增益(獲利),都不計入海外所得課稅。

但若實際取得成本較98年12月31日之收盤價還高,則仍可選擇以實際取得成本來計算海外所得。

然而,申報海外所得時,如果不能提出成本及必要費用證明文件時,得比照同類中華民國來源所得,適用財政部核定之成本及必要費用標準計算所得額(依照財政部「非中華民國來源所得及香港澳門來源所得計入個人基本所得額申報及查核要點」規定)。也就是說,如果當我們處分(出售)海外有價證券時,若無法舉證實際成本費用,則可依照規定,若為處分有價證券時,可按實際成交價之20%計算海外所得。

範例

投資人可以透過下圖的情境分析,選擇對自己最有利的所得計算方法:

長期投資最划算的報稅法

若實際取得海外有價證券的日期早於98年12月31日,尤其是喜歡長期投資、樂於長期投資的投資人來說,如果真的投資了一檔潛力股長期持有的話,獲利的狀況可能都是數倍、數十倍,此時可以選擇出售價金總額的20%計算海外所得,相對較為划算。

範例

小明於2009年12月7日投資蘋果(AAPL)100股,資訊如下:

A:實際買入成本: 6元/股

B:98年底收盤價: 7元/股

X:2014年底出售價: 30元/股